Nederlandse huishoudens hebben momenteel ongeveer EUR 340 miljard aan spaargeld uitstaan bij in Nederland gevestigde banken. In 2016 is de stand van het spaargeld met EUR 5,3 miljard gestegen. Huishoudens hebben het afgelopen jaar netto voor EUR 1,8 miljard gespaard. Het restant van de stijging van het spaargeld werd veroorzaakt door de bijgeschreven rente.

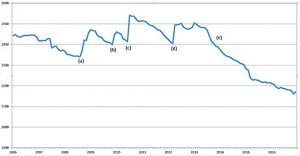

Het overgrote deel van deze spaarmiddelen is traditioneel verdeeld over een relatief klein aantal banken. Maar de laatste jaren vinden in de concentratie op de spaarmarkt enkele verschuivingen plaats (zie grafiek). De concentratie is in de grafiek weergegeven als een Herfindahl index en wordt berekend door de gekwadrateerde marktaandelen te sommeren (en te vermenigvuldigen met een factor 10.000). De waarde van de index kan fluctueren tussen 0 en 10.000. Een hogere waarde van de index betekent een hogere mate van concentratie.

Tijdens de jaren van onrust op de financiële markten heeft de concentratie op de spaarmarkt een stijging vertoond na (a) het faillissement van Icesave en de onrust rondom ABN AMRO Bank en Fortis Bank (b) het faillissement van DSB Bank (c) de samenvoeging van Fortis Bank Nederland en ABN Amro Bank en (d) de overname van Friesland Bank door Rabobank. Door de faillissementen en overnames verdwenen partijen van het toneel en werd het spaargeld bij de resterende marktpartijen geplaatst. Ook hadden deze ontwikkelingen invloed op het vertrouwen van de spaarders, waardoor huishoudens hun spaargeld op een andere manier verdeelden.

Vervolgens is de concentratie weer afgenomen door bijvoorbeeld (e) de herstructurering van ING Bank (op last van Europese Commissie), waarbij een deel van het spaargeld naar Nationale Nederlanden Bank is verplaatst. Hierdoor bevond de concentratie op de spaarmarkt zich begin 2014 weer op het niveau van voor de start van de financiële crisis. In de jaren daarna is de concentratie verder afgenomen.

Grafiek – Concentratie Nederlandse bancaire spaarmarkt voor huishoudens (Herfindahl Index)

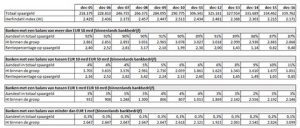

Het overgrote deel (98% procent) van het geld van Nederlandse huishoudens dat bij banken in Nederland wordt gespaard, is gestald bij van origine Nederlandse banken. Buitenlandse banken (banken met een buitenlandse moedermaatschappij) spelen dus een relatief kleine rol. Kijkend naar de grootte van de banken (zie tabel) zijn enkele in het oog springende ontwikkelingen zichtbaar. In deze tabel wordt de bankensector verdeeld in vier groepen op basis van de omvang van de balans. Voor iedere groep wordt het aandeel weergegeven in de totale hoeveelheid spaargeld die huishoudens bij banken aanhouden; de Herfindahl index binnen de groep en (voor de twee grootste groepen) de rente op eenvoudig opneembaar spaargeld.

In de groeiende spaarmarkt is het aandeel van de grootste banken van Nederland (met een balanstotaal van meer dan EUR 50 miljard) de laatste jaren afgenomen. Terwijl het aandeel van de kleinere banken (tussen EUR 10 en 50 miljard balanstotaal) is toegenomen, van 4 procent vóór de financiële crisis naar 11 procent op dit moment. Daarnaast is de concentratie binnen deze laatste groep van banken sterk afgenomen. De kleinere banken hebben de laatste jaren dus relatief veel spaargeld aangetrokken en bovendien is dat spaargeld gelijker verdeeld over de marktpartijen. Bij de grootste banken van Nederland is de concentratie binnen de groep over de gehele periode nauwelijks veranderd, met uitzondering van een kortstondige stijging in de hoogtijdagen van de crisis.

Er kunnen meerdere redenen zijn voor het toegenomen aandeel van de kleinere banken. Allereerst kan het verschil in spaarrente een rol spelen. De afgelopen jaren is een aantal kleinere banken zich actiever gaan bewegen op de spaarmarkt en meer gaan concurreren, onder meer op spaartarieven. In de tabel komt naar voren dat voor de financiële crisis nauwelijks verschil bestond tussen de spaarrente van de grootste banken en die van de kleinere banken. Gaandeweg is dat verschil opgelopen. De Nederlandse spaarrente staat momenteel op een absoluut dieptepunt, maar kleinere banken bieden gemiddeld genomen een aanzienlijk hogere rente dan de grotere banken (zie tabel). Ook kunnen de grootste banken minder behoefte aan het aantrekken van spaargeld gehad hebben, bijvoorbeeld door het bestaan van alternatieve financieringsbronnen (die voor kleinere banken minder toegankelijk zijn). Bovendien kunnen huishoudens door de gebeurtenissen tijdens de financiële crisis hebben gekozen voor het meer spreiden van spaargeld over diverse banken. Hierdoor kan de concentratie op de bancaire spaarmarkt eveneens zijn afgenomen.

Bron: DNB