Tijdens de Covid-19 crisis liepen de rentetarieven op de Europese geldmarkt tijdelijk sterk uiteen. Dit was echter niet het gevolg van fragmentatie in de markt, en zorgen over een minder goede doorwerking van monetair beleid waren onterecht. De uiteenlopende tarieven laten zich namelijk goed verklaren door een eenzijdige samenstelling van het onderpand dat banken gebruiken bij geldmarkttransacties. Een bredere spreiding in onderpand zou de schokbestendigheid van het financiële systeem kunnen vergroten en bijdragen aan een homogenere doorwerking van het monetaire beleid in de eurozone. Dit kan gestimuleerd worden via aanpassingen in prudentiële regelgeving.

Belang van geldmarkten

De Covid-19 crisis leidde vorig jaar tot zorgen over fragmentatie op Europese financiële markten; zo ook de geldmarkt. De geldmarkt vervult een essentiële rol voor de economie: de rentetarieven op deze markt voor kortlopende leningen (< 1 jaar) dienen als basis voor rentes op veel financiële producten voor zowel consumenten als bedrijven. De geldmarkt vormt hiermee de eerste schakel in de doorwerking van de rentetarieven van de centrale bank naar de reële economie. Een gefragmenteerde geldmarkt belemmert een homogene doorwerking en daarmee de effectiviteit van monetair beleid in de eurozone.

Fragmentatie versus risicodifferentiatie

Fragmentatie is een situatie waarin vergelijkbare spelers niet onder dezelfde condities toegang hebben tot financiële producten en diensten (“gelijke monniken met ongelijke kappen”). Een teken van fragmentatie is bijvoorbeeld als prijsverschillen tussen twee banken niet kunnen worden toegeschreven aan een verschil in risicoprofiel, maar louter aan het vestigingsland van de bank (bijvoorbeeld een Nederlandse bank die een hogere rente moet betalen dan een Duitse bank met hetzelfde risicoprofiel). Fragmentatie is niet hetzelfde als heterogeniteit als gevolg van risicodifferentiatie. Het uiteenlopen van rentetarieven als gevolg van ongelijke risico’s is immers essentieel voor een gezond financieel stelsel.

Geen fragmentatie in de geldmarkt tijdens de Covid-19 crisis

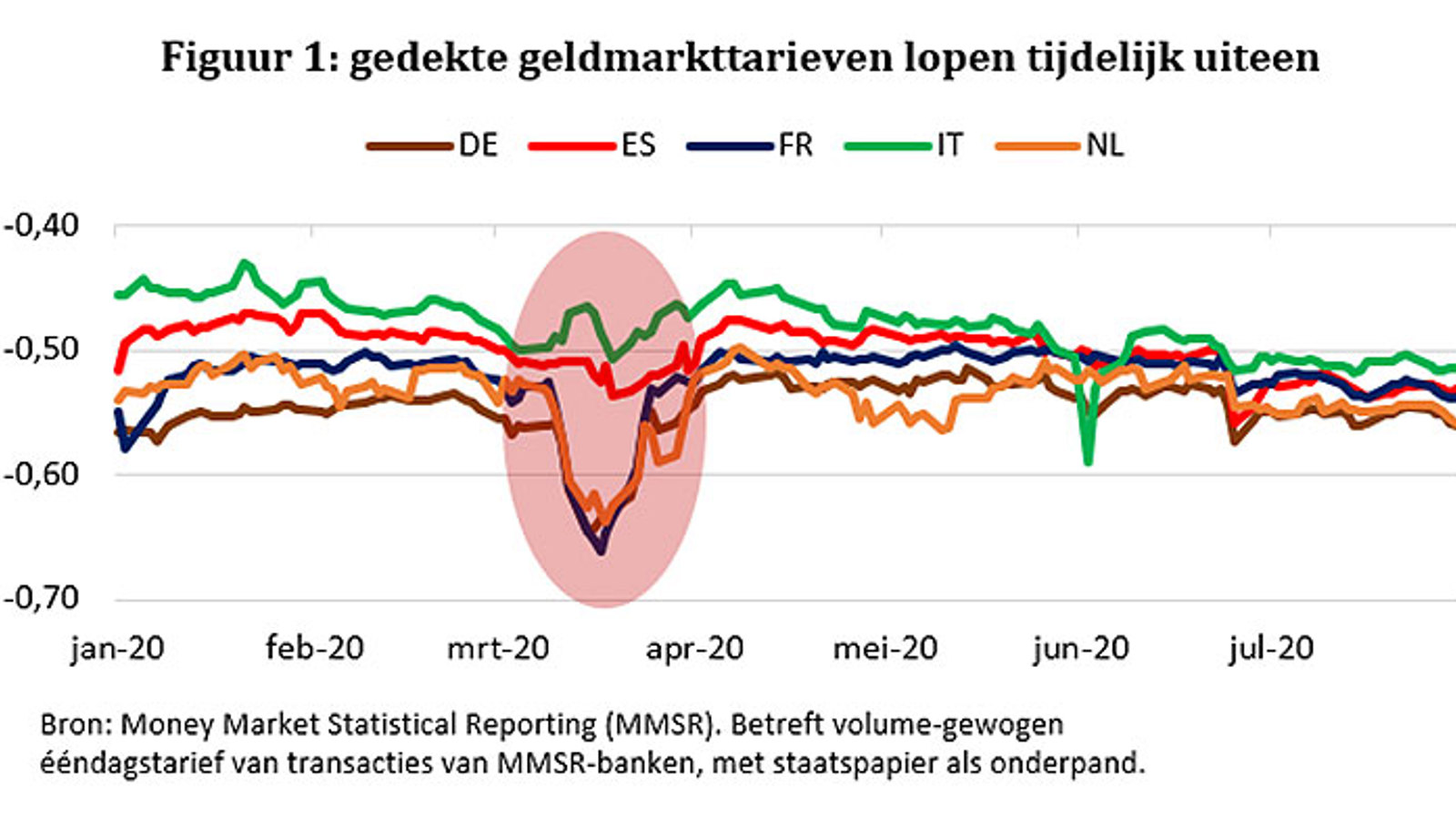

Op de geldmarkt zijn gedekte transacties – waar onderpand als zekerheid geldt – veruit het omvangrijkst. Het tarief dat betaald moet worden om geld te lenen, hangt daarbij af van de kwaliteit van dit onderpand, waarvoor veelal staatsobligaties worden gebruikt. In het begin van de Covid-19 crisis – in het voorjaar van 2020 – liepen gedekte tarieven in de eurozone tijdelijk uiteen als gevolg van een flight to safety: er was meer vraag naar Duitse en Nederlandse obligaties, en juist minder naar bijvoorbeeld Italiaanse en Spaanse. Dit leidde tot tijdelijk fors lagere tarieven voor transacties op basis van Duits en Nederlands onderpand.

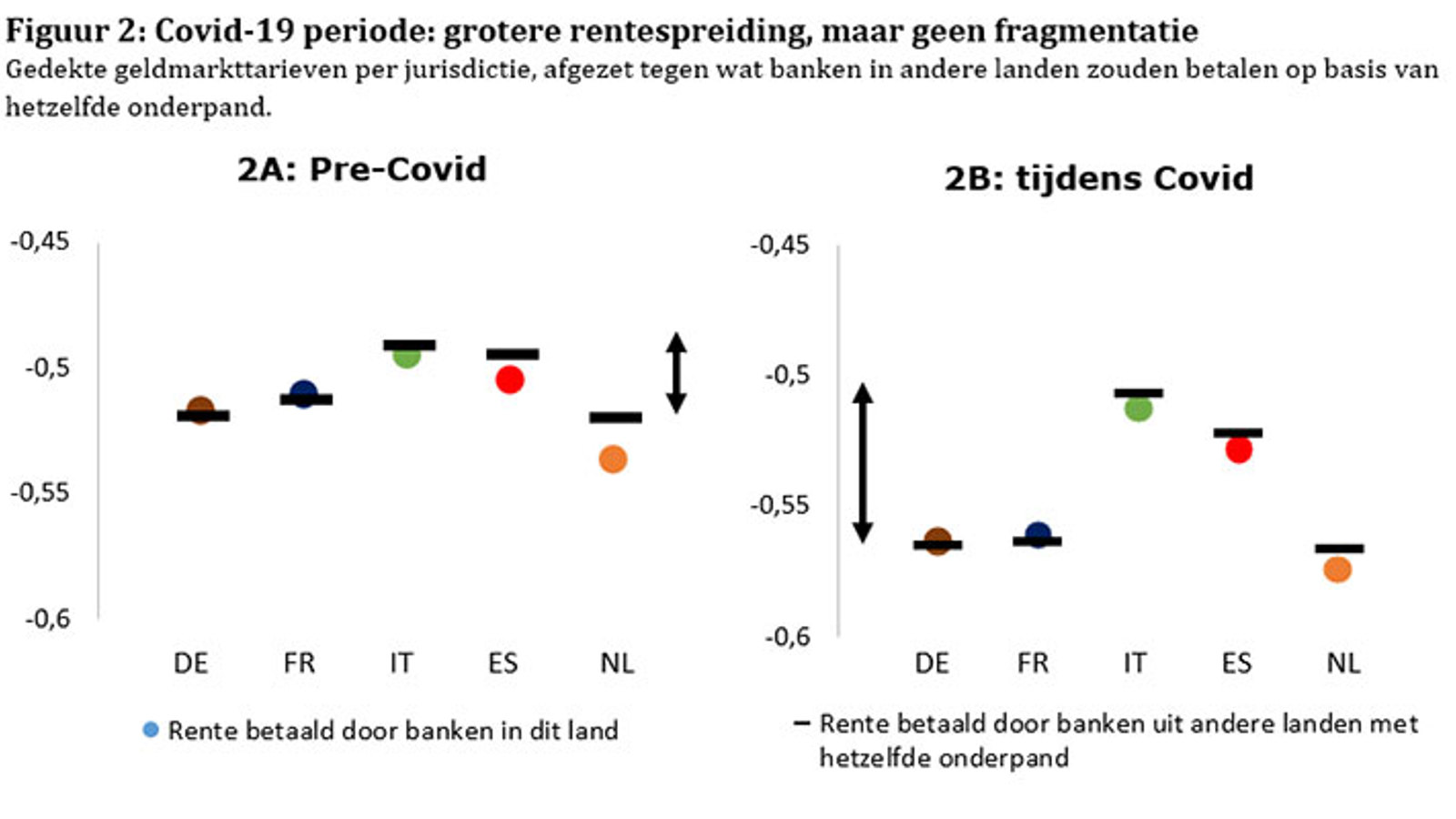

Onderpand maakt de invloed van tegenpartijrisico op tarieven verwaarloosbaar, zeker bij de kortere looptijden op de geldmarkt. Een Italiaanse en Duitse bank die beide Frans onderpand gebruiken, zouden dus dezelfde rente moeten betalen. Indien na correctie voor het gebruikte onderpand de rentetarieven voor vergelijkbare partijen nog steeds uiteenlopen, duidt dat op fragmentatie. Figuur 2 vergelijkt het betaalde tarief per nationale bankensector met het tarief dat banken in andere landen zouden betalen als zij hetzelfde onderpand zouden gebruiken. Uit de figuur blijkt dat de tarieven weliswaar tijdelijk meer uiteenliepen (spreiding bolletjes), maar in lijn bleven met wat op basis van hun onderpandsamenstelling verwacht mocht worden (verschil tussen bolletjes en streepjes). De uiteenlopende tarieven zijn dus niet het gevolg van fragmentatie.

Verschillen in rentetarieven als gevolg van onderpandsamenstelling

Hoewel geen sprake is van fragmentatie, zijn banken uit verschillende landen wel verschillend geraakt in hun financieringskosten. De onderpandmix van banken is namelijk sterk land-afhankelijk. De daling van tarieven voor Duitse, Franse en Nederlandse banken aan het begin van de Covid-19 crisis is een directe reflectie van de rentedaling van toepassing op hun onderpand. Italiaanse en Spaanse banken daarentegen profiteerden veel minder van de tijdelijke rentedaling, omdat zij vooral staatsobligaties uit eigen land op de balans hebben staan (‘home bias’).

Divergerende rentetarieven tussen jurisdicties kunnen ook in de toekomst leiden tot uiteenlopende bancaire financieringskosten tussen (euro)landen. Zeker in tijden van crisis kan dit bestaande kwetsbaarheden uitvergroten. Hoofdoorzaak hiervan is een eenzijdige samenstelling van onderpandportefeuilles. Hier valt met monetaire maatregelen weinig tegen te doen, maar grotere diversificatie van de onderpandmix kan worden gestimuleerd via aanpassingen in prudentiële regelgeving, bijvoorbeeld door de uitfasering van de voorkeursbehandeling van overheidsschuld. Het kapitaalraamwerk voor banken bevat op dit moment namelijk minder strenge regels en lagere kapitaalvereisten voor overheidsschuld dan voor andere activa die banken aanhouden. Deze voorkeursbehandeling draagt bij aan een sterke ‘home bias’.

Bron: DNB